Доллар был, есть и будет деньгой ???

- macsafe

-

- Сообщения: 1225

- Зарегистрирован: 11 мар 2014, 11:19

- Откуда: Москоу

- Имя: Кузьма

- моя техника: Adria Adora 563PT

- Robinzon

-

- Сообщения: 8512

- Зарегистрирован: 01 янв 2014, 01:43

- Откуда: Ейск Краснодарский край

- Имя: Александр

- моя техника: Hymer Camp Classic 644 + прицеп LMC-Luxus 545 TL

Re: Доллар был, есть и будет деньгой ???

Золотая лихорадка и чем она грозит миру

В мире начал бешеными темпами расти спрос на золото: причём покупатели теперь не удовлетворяются расписками, но хотят иметь на руках физическое золото, в виде брусков и слитков.

Британский The Telegraph пишет, что продавцы драгметаллов рапортуют о рекордных продажах:

«Это было безумие — это была лучшая неделя с 2012. Люди выстраивались в очереди за слитками», — сообщил Михаэль Купер из ATS Bullion, семейной фирмы, которая торгует драгметаллами онлайн и имеет небольшой магазинчик в Вест Энде.

Также сообщается, что некоторые банки Лондона размещают необыкновенно большие заказы на физическое золото, и что спрос на золото со стороны Китая грозит запустить очередную золотую лихорадку.

Что происходит? Почему золото внезапно стало таким интересным для покупателей? Может быть, дело в том, что мировая добыча золота снизилась за последний год на 4%?

Не думаю. На мой взгляд, инвесторы просто напуганы разворачивающейся на финансовых рынках драмой и ищут возможности спасти свои денежки хотя бы в золоте.

Вот, допустим, история с «Дойче банком», про которую я на днях писал. Проблемы у банка проявляются с каждым днём всё сильнее — «Дойче банк» начал уже даже выкуп собственных облигаций для успокоения инвесторов.

Очевидно, что немецкого бегемота надо спасать — так как если рванёт бомба в 64 трлн находящихся на балансе банка деривативов, мало не покажется никому, этого объёма хватит, чтобы несколько раз с гарантией обрушить всю банковскую систему планеты.

Однако кто будет спасать «Дойче банк» и за чей счёт? Может быть, ЕЦБ напечатает тот триллион-другой евро, которые нужны банку, чтобы удержаться на плаву? Но ведь европейскому центробанку надо ещё получить на это согласие всех заинтересованных сторон — тех же итальянцев, банковская система которых переживает сейчас, мягко говоря, весьма опасный период.

Действовать надо быстро, но клубок европейских бюрократов настолько медлителен и раздроблен, что решение может быть принято слишком поздно — и тогда «Дойче банк», взорвавшись, похоронит под своим обломками всех и вся. При этом, повторюсь, «Дойче банк» — это всего лишь одна из готовых рвануть финансовых бомб, пусть и очень крупная.

Бомбануть может сейчас где угодно: в странах PIGS, в Китае, в США… куда ни ткни, проблемы везде только нарастают. Акции того же Credit Suisse, например, стремительно падают вниз — а по размерам он вполне сравним с «Дойче банком».

Само собой, банкиры не хотят сдаваться без боя. Они уже готовятся перебраться в последний защитный бастион: в так называемую ПОПС, политику отрицательных процентных ставок.

Повторю ещё раз свой декабрьский прогноз:

1. ФРС повышает ставку. (Сбылось, 16 декабря ФРС повысил ставку).

2. На биржах начинаются паника и брожение. (Так и произошло).

3. Биржи проседают ниже августовских минимумов. (Биржи уверенно пробили дно и падают дальше).

4. ФРС включает задний ход и понижает ставку обратно. (Джанет Йеллен уже робко говорит об этом).

Включение ПОПС вкупе с одновременным ущемлением наличных денег позволит центробанкам опустить процентные ставки значительно ниже нуля, в минус 5 процентов годовых, например.

В СМИ уже началась артподготовка: отмена наличных обсуждается очень широко. Эксперты из Гарварда предлагают запретить банкноты номиналом в 100 долларов, европейцы, в свою очередь, предлагают отказаться от купюр в 500 евро.

Опросы показывают, что рядовые немцы пока что не горят желанием отказываться от наличных денег, однако казус беженцев наглядно демонстрирует, что власти Германии могут при необходимости немцев… переубедить.

Теперь представьте себе совет каких-нибудь бизнесменов или аристократов, которые думают сейчас о судьбе своих многовековых накоплений. Да-да, будьте уверены, самые богатые и влиятельные люди планеты смотрят сейчас на биржевые графики с неослабным вниманием — при этом никто не может им в настоящий момент сказать, куда повернёт кризис завтра или через неделю.

В этой ситуации инвесторы не могут не вспомнить старую английскую поговорку: «gold has no counterparty risk», «у золота нет риска контрагента». Если у вас есть счёт в банке, то банк может лопнуть, и вы потеряете ваши денежки. Если у вас есть слиток золота, такого риска нет: слиток золота лопнуть не может.

Конечно, теоретически, слиток золота можно украсть: однако на фоне падающих акций, разоряющихся банков и отрицательных процентных ставок по наличным и безналичным деньгам золото снова начинает выглядеть весьма привлекательной инвестицией.

Некоторые, кстати, думают, что золото спасёт их в случае ожидаемой гиперинфляции главных мировых валют. Это несколько наивно: с одной стороны, Центробанки и вправду пока что не могут печатать физическое золото, но, с другой стороны, во время гиперинфляции одинаково ценны все «неденежные активы» — недвижимость, акции прибыльных предприятий, коллекции антиквариата и прочая и прочая, вплоть до баррелей нефти.

Золото — всего лишь один из вариантов спасения от инфляции, далеко не главный и не единственный. Более того — сейчас за одну унцию золота можно купить больше нефти, чем когда-либо за последние пару сотен лет. Это значит, что у нефти перспективы роста таки гораздо выше.

Вместе с тем всё же золото является довольно ликвидным металлом: если нефть хранить довольно накладно, а недвижимость, например, можно иногда продавать годами, то золото легко купить и легко продать. Поэтому попытки спастись от безумия центробанков в золоте, полагаю, по мере углубления кризиса будут только нарастать — и Россия, кстати, уверен, тоже продолжит наращивать наш золотой запас.

Чего ждать дальше? В конце января я уже писал, что на бирже COMEX подходят к концу запасы физического золота, они сократились тогда вчетверо и достигли исторически минимального уровня в жалкие 2 тонны металла.

JPMorgan пишет, что «вещи выходят из-под контроля, люди доверяют золоту больше, чем бумажным деньгам».

Если в какой-то момент в мире возникнет реальный дефицит физического золота — а это вполне вероятный сценарий — не исключёна возможность применения западными странами советского опыта.

Во времена СССР, если помните, и крупные купюры периодически меняли на новые, и за покупку золота с валютой можно было серьёзнейшие неприятности получить. Ничуть не удивлюсь, если аналогичным образом подрихтуют сейчас законодательство и страны Запада.

В конце концов, конфисковало же американское правительство всё золото у рядовых американцев во время предыдущего большого кризиса, в 1933 году. И ничего: репутация Соединённых Штатов как «самой свободной страны мира» не пострадала.

Олег Макаренко

http://peopleglob.ru/news/11435-zolotay ... -miru.html

В мире начал бешеными темпами расти спрос на золото: причём покупатели теперь не удовлетворяются расписками, но хотят иметь на руках физическое золото, в виде брусков и слитков.

Британский The Telegraph пишет, что продавцы драгметаллов рапортуют о рекордных продажах:

«Это было безумие — это была лучшая неделя с 2012. Люди выстраивались в очереди за слитками», — сообщил Михаэль Купер из ATS Bullion, семейной фирмы, которая торгует драгметаллами онлайн и имеет небольшой магазинчик в Вест Энде.

Также сообщается, что некоторые банки Лондона размещают необыкновенно большие заказы на физическое золото, и что спрос на золото со стороны Китая грозит запустить очередную золотую лихорадку.

Что происходит? Почему золото внезапно стало таким интересным для покупателей? Может быть, дело в том, что мировая добыча золота снизилась за последний год на 4%?

Не думаю. На мой взгляд, инвесторы просто напуганы разворачивающейся на финансовых рынках драмой и ищут возможности спасти свои денежки хотя бы в золоте.

Вот, допустим, история с «Дойче банком», про которую я на днях писал. Проблемы у банка проявляются с каждым днём всё сильнее — «Дойче банк» начал уже даже выкуп собственных облигаций для успокоения инвесторов.

Очевидно, что немецкого бегемота надо спасать — так как если рванёт бомба в 64 трлн находящихся на балансе банка деривативов, мало не покажется никому, этого объёма хватит, чтобы несколько раз с гарантией обрушить всю банковскую систему планеты.

Однако кто будет спасать «Дойче банк» и за чей счёт? Может быть, ЕЦБ напечатает тот триллион-другой евро, которые нужны банку, чтобы удержаться на плаву? Но ведь европейскому центробанку надо ещё получить на это согласие всех заинтересованных сторон — тех же итальянцев, банковская система которых переживает сейчас, мягко говоря, весьма опасный период.

Действовать надо быстро, но клубок европейских бюрократов настолько медлителен и раздроблен, что решение может быть принято слишком поздно — и тогда «Дойче банк», взорвавшись, похоронит под своим обломками всех и вся. При этом, повторюсь, «Дойче банк» — это всего лишь одна из готовых рвануть финансовых бомб, пусть и очень крупная.

Бомбануть может сейчас где угодно: в странах PIGS, в Китае, в США… куда ни ткни, проблемы везде только нарастают. Акции того же Credit Suisse, например, стремительно падают вниз — а по размерам он вполне сравним с «Дойче банком».

Само собой, банкиры не хотят сдаваться без боя. Они уже готовятся перебраться в последний защитный бастион: в так называемую ПОПС, политику отрицательных процентных ставок.

Повторю ещё раз свой декабрьский прогноз:

1. ФРС повышает ставку. (Сбылось, 16 декабря ФРС повысил ставку).

2. На биржах начинаются паника и брожение. (Так и произошло).

3. Биржи проседают ниже августовских минимумов. (Биржи уверенно пробили дно и падают дальше).

4. ФРС включает задний ход и понижает ставку обратно. (Джанет Йеллен уже робко говорит об этом).

Включение ПОПС вкупе с одновременным ущемлением наличных денег позволит центробанкам опустить процентные ставки значительно ниже нуля, в минус 5 процентов годовых, например.

В СМИ уже началась артподготовка: отмена наличных обсуждается очень широко. Эксперты из Гарварда предлагают запретить банкноты номиналом в 100 долларов, европейцы, в свою очередь, предлагают отказаться от купюр в 500 евро.

Опросы показывают, что рядовые немцы пока что не горят желанием отказываться от наличных денег, однако казус беженцев наглядно демонстрирует, что власти Германии могут при необходимости немцев… переубедить.

Теперь представьте себе совет каких-нибудь бизнесменов или аристократов, которые думают сейчас о судьбе своих многовековых накоплений. Да-да, будьте уверены, самые богатые и влиятельные люди планеты смотрят сейчас на биржевые графики с неослабным вниманием — при этом никто не может им в настоящий момент сказать, куда повернёт кризис завтра или через неделю.

В этой ситуации инвесторы не могут не вспомнить старую английскую поговорку: «gold has no counterparty risk», «у золота нет риска контрагента». Если у вас есть счёт в банке, то банк может лопнуть, и вы потеряете ваши денежки. Если у вас есть слиток золота, такого риска нет: слиток золота лопнуть не может.

Конечно, теоретически, слиток золота можно украсть: однако на фоне падающих акций, разоряющихся банков и отрицательных процентных ставок по наличным и безналичным деньгам золото снова начинает выглядеть весьма привлекательной инвестицией.

Некоторые, кстати, думают, что золото спасёт их в случае ожидаемой гиперинфляции главных мировых валют. Это несколько наивно: с одной стороны, Центробанки и вправду пока что не могут печатать физическое золото, но, с другой стороны, во время гиперинфляции одинаково ценны все «неденежные активы» — недвижимость, акции прибыльных предприятий, коллекции антиквариата и прочая и прочая, вплоть до баррелей нефти.

Золото — всего лишь один из вариантов спасения от инфляции, далеко не главный и не единственный. Более того — сейчас за одну унцию золота можно купить больше нефти, чем когда-либо за последние пару сотен лет. Это значит, что у нефти перспективы роста таки гораздо выше.

Вместе с тем всё же золото является довольно ликвидным металлом: если нефть хранить довольно накладно, а недвижимость, например, можно иногда продавать годами, то золото легко купить и легко продать. Поэтому попытки спастись от безумия центробанков в золоте, полагаю, по мере углубления кризиса будут только нарастать — и Россия, кстати, уверен, тоже продолжит наращивать наш золотой запас.

Чего ждать дальше? В конце января я уже писал, что на бирже COMEX подходят к концу запасы физического золота, они сократились тогда вчетверо и достигли исторически минимального уровня в жалкие 2 тонны металла.

JPMorgan пишет, что «вещи выходят из-под контроля, люди доверяют золоту больше, чем бумажным деньгам».

Если в какой-то момент в мире возникнет реальный дефицит физического золота — а это вполне вероятный сценарий — не исключёна возможность применения западными странами советского опыта.

Во времена СССР, если помните, и крупные купюры периодически меняли на новые, и за покупку золота с валютой можно было серьёзнейшие неприятности получить. Ничуть не удивлюсь, если аналогичным образом подрихтуют сейчас законодательство и страны Запада.

В конце концов, конфисковало же американское правительство всё золото у рядовых американцев во время предыдущего большого кризиса, в 1933 году. И ничего: репутация Соединённых Штатов как «самой свободной страны мира» не пострадала.

Олег Макаренко

http://peopleglob.ru/news/11435-zolotay ... -miru.html

- Robinzon

-

- Сообщения: 8512

- Зарегистрирован: 01 янв 2014, 01:43

- Откуда: Ейск Краснодарский край

- Имя: Александр

- моя техника: Hymer Camp Classic 644 + прицеп LMC-Luxus 545 TL

Re: Доллар был, есть и будет деньгой ???

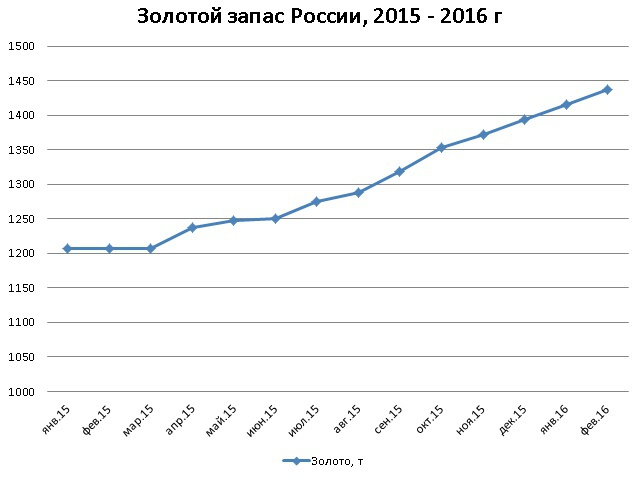

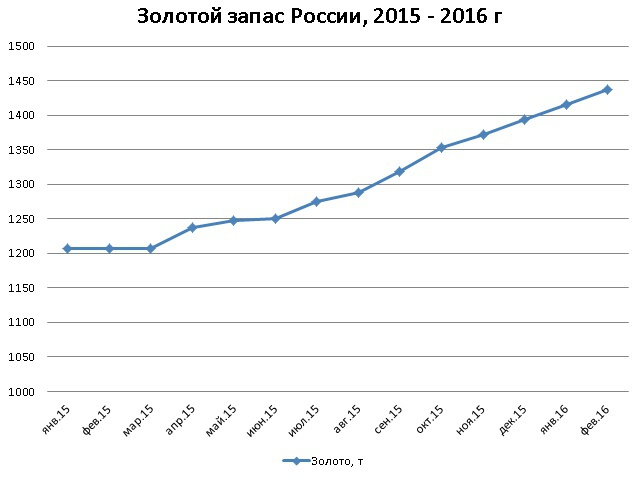

Золотой запас России за январь 2016 увеличился на 21,8 тонны и достиг 1437 тонн

Банк России купил в январе 0,7 млн тройских унций (21,8 тонн) золота, сообщает ЦБ.

За 2015 год ЦБ закупил 6,7 млн унций (208,39 тонн).

Таким обзразом, учитывая средние учётные цены на золото в пределах 2750 рублей за грамм, Центральный Банк России влил в экономику нашей страны почти 60 миллиардов рублей. И это — только за один месяц этого года.

источник: http://www.sdelanounas.ru/blogs/74470?utm_campaign=transit&utm_source=mirtesen&utm_medium=news&from=mirtesen

Банк России купил в январе 0,7 млн тройских унций (21,8 тонн) золота, сообщает ЦБ.

За 2015 год ЦБ закупил 6,7 млн унций (208,39 тонн).

Таким обзразом, учитывая средние учётные цены на золото в пределах 2750 рублей за грамм, Центральный Банк России влил в экономику нашей страны почти 60 миллиардов рублей. И это — только за один месяц этого года.

источник: http://www.sdelanounas.ru/blogs/74470?utm_campaign=transit&utm_source=mirtesen&utm_medium=news&from=mirtesen

- Robinzon

-

- Сообщения: 8512

- Зарегистрирован: 01 янв 2014, 01:43

- Откуда: Ейск Краснодарский край

- Имя: Александр

- моя техника: Hymer Camp Classic 644 + прицеп LMC-Luxus 545 TL

Re: Доллар был, есть и будет деньгой ???

Зачем России столько золота? На Западе бьют тревогу

Западные эксперты беспокоятся, говоря, что рост золотого запаса России и Китая – риск для мировой экономики. Ну, то есть в ее нынешнем виде, когда в ней главенствуют США и ЕС. Получается, не так уж их положение и прочно, как они хотят показать?

Наверное, у России есть план. Правда, какой именно, никто из ее западных "друзей" понять не может. В догадках теряются и сильно волнуются. С чего бы это Москва озаботилась своим золотым запасом? Что задумал господин Путин? Для чего Россия наращивает закупку драгоценного металла? В нынешние-то времена… Ясного экономического обоснования этому действу не видно, тревожится немецкая Die Welt, цитируя европейских экспертов. Невольно вспоминается комедия "Свадьба в Малиновке", где один из героев сообщает: "У пана атамана нема золотого запасу, и хлопцы стали разбегаться в разные стороны. И правильно… Если так дальше пойдет, я тоже разбегусь в разные стороны".

У европейских стран, в отличие от того пана атамана, золотой запас вроде бы имеется. Хотя ситуация с этим запасом – не вполне ясная. Но об этом чуть позже. А вот что до российских золотовалютных резервов (ЗВР) – тут никакой неясности нет. По разным подсчетам, сейчас в хранилищах страны – 1 тысяча 300 тонн драгоценного металла. Только за год – плюс 200 тонн. И делается это без лишнего шума, спокойно. По оценкам российских экспертов, маневр ЦБ России похож на поведение рачительного хозяина, который заботится о резервах. Если есть возможность, значит, их нужно по меньшей мере сохранять, а еще лучше – пополнять.

По сути, ЗВР – это защита от западных санкций и от курсовых колебаний валют на мировых рынках. Тут можно вспомнить, как повел себя после войны Сталин. Он не стал тратиться на "зеленые фантики", а поручил рассчитать золотой эквивалент рубля. Так была обеспечена защита Советского Союза от санкций, которыми после Второй мировой охотно пользовались США и Европа, в частности Великобритания. Союзники оказались помощниками только до поры до времени. Открывая "второй фронт" в Европе, они, понимая, что СССР выигрывает в войне с гитлеровской армией, параллельно вынашивали новый план ослабления Советского Союза. И спустя всего три года после капитуляции фашистской Германии тогдашний Запад ввел ограничения на торговлю и кредиты.

Одна из догадок западных экспертов: сегодняшняя скупка Россией золота – это тихое нападение на господство коварной "зеленой бумажки". И Москва в своих действиях не одинока. Так же ведут себя, например, Астана и Пекин. Казахстан в последние три с лишним года весьма активно запасается золотом. Китай – и подавно. Его резервы уже превышают 1 тысячу 600 тонн – пятые в мире по размерам. Россия, кстати, на шестом. Выше в списке по возрастанию – Франция, Италия, Германия и США. Правда, с их золотыми запасами такая путаница, что до сих пор не понятно, существуют ли они реально или только на бумаге. В свое время Штаты, обещая лучшую сохранность, перевезли чуть ли не все золото Европы к себе, а теперь не спешат его возвращать. Не исключено, что как минимум части этого золота уже и нет вовсе – потрачено на поддержание счастливой американской жизни.

Шума по этому поводу европейцы не поднимают, потому как чревато: уж слишком все в их отношениях с американцами увязано. Но сама по себе эта тема для них очень даже актуальна. И как знать, может, потому-то американские финансисты и их европейские друзья теперь и тревожатся, говоря, что растущий золотой запас России и Китая – риск для всей мировой экономики. Имеется в виду, очевидно – в ее нынешнем виде, когда в ней главенствуют США и ЕС. То есть не так уж их положение и крепко, как они хотят показать, – так, что ли?

http://ria.ru/accents/20160229/1381838902.html

- Алекс

-

- Сообщения: 4439

- Зарегистрирован: 28 дек 2013, 20:06

- Откуда: Краснодарский Край

- Имя: Александр

- моя техника: Solifer 560 2i

Re: Доллар был, есть и будет деньгой ???

Они просто нашу классику не читали. А.Н. Толстой этот план описал ещё в далеком 1927 году в своем романе ,,Гиперболоид инженера Гарина,,.

- Robinzon

-

- Сообщения: 8512

- Зарегистрирован: 01 янв 2014, 01:43

- Откуда: Ейск Краснодарский край

- Имя: Александр

- моя техника: Hymer Camp Classic 644 + прицеп LMC-Luxus 545 TL

Re: Доллар был, есть и будет деньгой ???

Канада продала всё своё золото

Месяц назад, глядя на последние канадские официальные международные резервы, мы заметили что-то странное: Канада продала почти половину своих запасов золота в течение одного месяца. По данным за февраль, общий объем канадских запасов золота составил 1,7 тонн. Это была всего лишь 0,1 процента от общего объема резервов страны, которые также включают иностранные депозиты и облигации.

Как мы уже отмечали, решение продать исходило из офиса министра финансов Билла Морно.

«Канадские запасы золота принадлежат правительству Канады и находятся под контролем министра финансов», пояснил пресс-секретарь Банка Канады в среду. «Решения относительно золотых запасов принимаются министром финансов».

Global News в среду вечером удалось связаться с пресс — секретарём департамента финансов, который сказал, что продажа «была сделана в ходе обычной для правительства деятельности. Решение о продаже золота не было привязано к определенной цене золота и продажи ведутся в течение длительного периода и контролируемым образом».

Эта последняя распродажа действительно есть часть намного более долгосрочной картины отхода от золота в качестве контролируемого правительством актива. По словам экономиста Ян Ли из Спротт школы бизнеса (Sprott School of Business) при Университете Карлтон, Оттава не имеет реальных оснований хранить свои золотые запасы, кроме как ради приверженности традиции".

«При прежней системе (золото) было резервной валютой», — пояснил Ли. “Американский доллар был привязан к золоту. Одна унция стоила 35 долларов. Затем, в 1971 году, по многим причинам, в которые я не буду вдаваться, Ричард Никсон увёл Соединенные Штаты от золотого стандарта".

Золото и доллары были взаимозаменяемы до этого момента, сказал он, но в современном финансовом мире металл больше не считается одной из форм валюты. «Это драгоценный металл, как и серебро… их можно продать, как любой актив».

По этой причине количество золота, которое канадское правительство держит, неуклонно снижалось с середины 1960-х годов, когда оно хранило более 1000 тонн. Половина этих запасов была продана в 1985, а затем почти всё остальное было продано с 1990-х годов вплоть до 2002 года.

К прошлому году резервы Канады снизились всего лишь до трех тонн, а последние продажи в настоящее время уменьшили их вдвое. По текущему рыночному курсу стоимость 1,7 тонны золота составляет чуть менее CAD $ 100 миллионов (канадских долларов), всего лишь капля в море, когда вы рассматриваете более широкий круг федеральных финансов.

По словам Ли, вскоре может прийти время, когда золотые резервы Канады полностью уйдут в прошлое. Есть лучшие активы для того, чтобы на них сосредоточиться, утверждал он, назвав решение правительства сбросить золото «мудрым и проницательным».

Месяц назад, глядя на последние канадские официальные международные резервы, мы заметили что-то странное: Канада продала почти половину своих запасов золота в течение одного месяца. По данным за февраль, общий объем канадских запасов золота составил 1,7 тонн. Это была всего лишь 0,1 процента от общего объема резервов страны, которые также включают иностранные депозиты и облигации.

Как мы уже отмечали, решение продать исходило из офиса министра финансов Билла Морно.

«Канадские запасы золота принадлежат правительству Канады и находятся под контролем министра финансов», пояснил пресс-секретарь Банка Канады в среду. «Решения относительно золотых запасов принимаются министром финансов».

Global News в среду вечером удалось связаться с пресс — секретарём департамента финансов, который сказал, что продажа «была сделана в ходе обычной для правительства деятельности. Решение о продаже золота не было привязано к определенной цене золота и продажи ведутся в течение длительного периода и контролируемым образом».

Эта последняя распродажа действительно есть часть намного более долгосрочной картины отхода от золота в качестве контролируемого правительством актива. По словам экономиста Ян Ли из Спротт школы бизнеса (Sprott School of Business) при Университете Карлтон, Оттава не имеет реальных оснований хранить свои золотые запасы, кроме как ради приверженности традиции".

«При прежней системе (золото) было резервной валютой», — пояснил Ли. “Американский доллар был привязан к золоту. Одна унция стоила 35 долларов. Затем, в 1971 году, по многим причинам, в которые я не буду вдаваться, Ричард Никсон увёл Соединенные Штаты от золотого стандарта".

Золото и доллары были взаимозаменяемы до этого момента, сказал он, но в современном финансовом мире металл больше не считается одной из форм валюты. «Это драгоценный металл, как и серебро… их можно продать, как любой актив».

По этой причине количество золота, которое канадское правительство держит, неуклонно снижалось с середины 1960-х годов, когда оно хранило более 1000 тонн. Половина этих запасов была продана в 1985, а затем почти всё остальное было продано с 1990-х годов вплоть до 2002 года.

К прошлому году резервы Канады снизились всего лишь до трех тонн, а последние продажи в настоящее время уменьшили их вдвое. По текущему рыночному курсу стоимость 1,7 тонны золота составляет чуть менее CAD $ 100 миллионов (канадских долларов), всего лишь капля в море, когда вы рассматриваете более широкий круг федеральных финансов.

По словам Ли, вскоре может прийти время, когда золотые резервы Канады полностью уйдут в прошлое. Есть лучшие активы для того, чтобы на них сосредоточиться, утверждал он, назвав решение правительства сбросить золото «мудрым и проницательным».

- Robinzon

-

- Сообщения: 8512

- Зарегистрирован: 01 янв 2014, 01:43

- Откуда: Ейск Краснодарский край

- Имя: Александр

- моя техника: Hymer Camp Classic 644 + прицеп LMC-Luxus 545 TL

- Robinzon

-

- Сообщения: 8512

- Зарегистрирован: 01 янв 2014, 01:43

- Откуда: Ейск Краснодарский край

- Имя: Александр

- моя техника: Hymer Camp Classic 644 + прицеп LMC-Luxus 545 TL

Re: Доллар был, есть и будет деньгой ???

Джим Роджерс: «США ждет рецессия, а доллар — мыльный пузырь»

НЬЮ-ЙОРК, США, 4 Марта 2016, 19:35 — REGNUM Известный американский инвестор Джим Роджерс уверен в том, что в течение года США со 100-процентной долей вероятности ожидает рецессия. Об этом исполнительный директор Rogers Holdings and Beeland Interests Inc. заявил в интервью Bloomberg.

Последний раз стагнация американской экономики происходила 8 лет назад, говорит бизнесмен. Он отмечает, что исторически стагнация наблюдается каждые 4−7 лет по различным причинам. «Это не должно произойти в течение от четырех до семи лет, но посмотрите на долг [США], долг колеблется», — говорит Роджерс.

Инвестор не назвал конкретную причину, но поведал о «заразительности» вялых темпов роста в Китае, Японии и еврозоне.

«Если вы посмотрите на … налоги с заработной платы [в США], вы увидите, что они уже не меняются. … Не обращайте внимания на правительственные цифры, обратите внимание на реальные числа», — заключил он.

Роджерс предупредил о рисках превращения американской валюты в «мыльный пузырь»: «Я имею в виду, если рынки по всему миру обрушатся, давайте просто скажем, что такое происходит, все будут вкладывать свои деньги в доллар — он может превратиться в пузырь».

ИА REGNUM ранее писало, что государственный долг США составляет $19 трлн. При вступлении Барака Обамы в должность главы Белого дома государственный долг США составлял $10,6 трлн. За 7 лет администрация главы государства прибавила к госдолгу почти $8,5 трлн. По расчетам Бюджетного бюро Конгресса США, в ближайшие 10 лет эта цифра может легко достичь отметки в $30 трлн.

Подробности: http://regnum.ru/news/economy/2092436.html

НЬЮ-ЙОРК, США, 4 Марта 2016, 19:35 — REGNUM Известный американский инвестор Джим Роджерс уверен в том, что в течение года США со 100-процентной долей вероятности ожидает рецессия. Об этом исполнительный директор Rogers Holdings and Beeland Interests Inc. заявил в интервью Bloomberg.

Последний раз стагнация американской экономики происходила 8 лет назад, говорит бизнесмен. Он отмечает, что исторически стагнация наблюдается каждые 4−7 лет по различным причинам. «Это не должно произойти в течение от четырех до семи лет, но посмотрите на долг [США], долг колеблется», — говорит Роджерс.

Инвестор не назвал конкретную причину, но поведал о «заразительности» вялых темпов роста в Китае, Японии и еврозоне.

«Если вы посмотрите на … налоги с заработной платы [в США], вы увидите, что они уже не меняются. … Не обращайте внимания на правительственные цифры, обратите внимание на реальные числа», — заключил он.

Роджерс предупредил о рисках превращения американской валюты в «мыльный пузырь»: «Я имею в виду, если рынки по всему миру обрушатся, давайте просто скажем, что такое происходит, все будут вкладывать свои деньги в доллар — он может превратиться в пузырь».

ИА REGNUM ранее писало, что государственный долг США составляет $19 трлн. При вступлении Барака Обамы в должность главы Белого дома государственный долг США составлял $10,6 трлн. За 7 лет администрация главы государства прибавила к госдолгу почти $8,5 трлн. По расчетам Бюджетного бюро Конгресса США, в ближайшие 10 лет эта цифра может легко достичь отметки в $30 трлн.

Подробности: http://regnum.ru/news/economy/2092436.html

- Robinzon

-

- Сообщения: 8512

- Зарегистрирован: 01 янв 2014, 01:43

- Откуда: Ейск Краснодарский край

- Имя: Александр

- моя техника: Hymer Camp Classic 644 + прицеп LMC-Luxus 545 TL

Re: Доллар был, есть и будет деньгой ???

Германия ускоренно возвращает своё золото из США и Великобритании

Фото: Германия ускоренно возвращает своё золото из США и Великобритании

07:58 / 20.03.2016 Немецкий федеральный банк ускоренно возвращает золотой запас ФРГ из хранилищ в США и Великобритании.

Запланировано, что к 2020 году половина немецкого золота должна находиться в ФРГ. В настоящее время во Франкфурте-на-Майне уже сосредоточили 1,4 тысячи тонн запасов из 3,4 тысячи тонн, принадлежащих Германии. В Бундесбанке сообщили, что с момента изменения правил хранения драгоценного металла, в ФРГ доставили 366 тонн золота на сумму порядка €11,5 млн, сообщил регулятор издательскому дому Funke Mediengruppe (ФРГ).

Бундесбанк намерен использовать золотой запас для продажи в особо сложных ситуациях. Помимо Франкфурта-на-Майне золото продолжит оставаться в Лондоне и Нью-Йорке, где его также можно оперативно реализовать на биржах.

А вот во Франции Берлин больше не будет хранить свой золотой запас. По его величине ФРГ находится на втором месте после США. Пронедра ранее сообщали, что Турция в 2015 году оказалась крупнейшим продавцом золота, а Германия была в этом перечне на четвёртом месте.

http://pronedra.ru/mining/2016/03/20/germaniya-zoloto/

Фото: Германия ускоренно возвращает своё золото из США и Великобритании

07:58 / 20.03.2016 Немецкий федеральный банк ускоренно возвращает золотой запас ФРГ из хранилищ в США и Великобритании.

Запланировано, что к 2020 году половина немецкого золота должна находиться в ФРГ. В настоящее время во Франкфурте-на-Майне уже сосредоточили 1,4 тысячи тонн запасов из 3,4 тысячи тонн, принадлежащих Германии. В Бундесбанке сообщили, что с момента изменения правил хранения драгоценного металла, в ФРГ доставили 366 тонн золота на сумму порядка €11,5 млн, сообщил регулятор издательскому дому Funke Mediengruppe (ФРГ).

Бундесбанк намерен использовать золотой запас для продажи в особо сложных ситуациях. Помимо Франкфурта-на-Майне золото продолжит оставаться в Лондоне и Нью-Йорке, где его также можно оперативно реализовать на биржах.

А вот во Франции Берлин больше не будет хранить свой золотой запас. По его величине ФРГ находится на втором месте после США. Пронедра ранее сообщали, что Турция в 2015 году оказалась крупнейшим продавцом золота, а Германия была в этом перечне на четвёртом месте.

http://pronedra.ru/mining/2016/03/20/germaniya-zoloto/

- Robinzon

-

- Сообщения: 8512

- Зарегистрирован: 01 янв 2014, 01:43

- Откуда: Ейск Краснодарский край

- Имя: Александр

- моя техника: Hymer Camp Classic 644 + прицеп LMC-Luxus 545 TL

Re: Доллар был, есть и будет деньгой ???

Блеф западного «благополучия»

Экономика стран «золотого миллиарда» в свете новых данных

Словосочетание «экономический рост» - одно из самых употребительных в лексиконе экономистов либерального толка. При этом оно ловко используется политиками и государственными деятелями Запада для того, чтобы белое выдавать за черное и наоборот. Термин «экономический рост», равно как и статистика, используемая для его измерения, давно уже стали средствами манипуляции общественным сознанием. А также средством, прикрывающим разрушительную, а то и самоубийственную политику государств «золотого миллиарда» в сфере экономики.

Последнее время на Западе стали звучать отдельные голоса, подвергающие критике политику «экономического роста». Критика в основном сводится к следующему:

за формальными статистическими показателями, демонстрирующими «достижения» экономического роста, скрывается растущая социально-имущественная дифференциация общества. Угрозы, порождаемые подобным экономическим ростом, очевидны;

экономический рост осуществляется за счет вовлечения в оборот все больших объемов природных ресурсов и загрязнения окружающей среды. Это грозит экологическим коллапсом планеты;

экономический рост увеличивает масштабы безработицы, а те, кто продолжает трудиться, превращаются в роботов. Экономический рост превращается в Молоха, пожирающего человека как творческую личность.

Критики концепций и политики экономического роста чаще всего в качестве альтернативы предлагают модель так называемого «устойчивого развития». Правда, подобного рода модели остаются лишь благими пожеланиями. Мало кто дерзает затрагивать глубинные причины доминирования в современном мире идеологии экономического роста. А причины коренятся в ростовщическом характере современной экономики. Ростовщичество базируется на взимании процента. Современное ростовщичество кроме того зиждется на кредитных деньгах. Их выпуск создает долг, который кроме основной суммы еще включает проценты. Образуется дефицит денежной массы, который как раз равен величине начисляемых процентов.

Ростовщический капитализм порождает денежный голод, который порождает агрессию хозяйствующих субъектов, стремящихся получить деньги любой ценой.

Во-первых, за счет экономической экспансии, которая получила название «экономический рост». Во-вторых, за счет рефинансирования долга, т.е. получения новых кредитов. Отсюда появление бесконечно растущих долговых пирамид. Термины «экономический рост» и «ростовщичество» - однокоренные. В этом разгадка доминирования идеологии «экономического роста», насаждаемой современными ростовщиками и ставшей универсальной религией современного мира.

Теперь обратимся к более частному вопросу: Можно ли доверять показателям валового внутреннего продукта (ВВП) и другим аналогичным показателям, измеряющим экономический рост? - Однозначно нельзя. Во-первых, широко распространенной стала практика статистических приписок и фальсификаций. Особенно в этом преуспели статистические службы США. Это специальный вопрос, требующий отдельного распространения. Во-вторых, меняется методология расчета ВВП, в качестве «продукта» в него включаются всякие сомнительные «услуги». В результате в структуре ВВП США, на сегодняшний день на реальный сектор экономики (промышленность, сельское хозяйство, строительство) приходится немного более 1/5; остальное – услуги. Есть там, конечно, жизненно необходимые услуги. Например, транспорт и связь. Но не менее половины всего ВВП США, по нашим оценкам, - «воздух».

За счет «воздуха» и разного рода приписок статистическим службам США и других стран «золотого миллиарда» удается «рисовать» «положительную динамику» развития своих экономик.

Но даже с учетом этих хитростей и статистических «новаций» приросты ВВП стран Запада составляли в нынешнем веке не более 2-3 процентов в год. Что выглядело крайне бледно на фоне высоких показателей прироста ВВП Китая.

Но все сказанное выше – «цветочки» на фоне главной фальсификации, связанной с оценкой экономического роста стран «золотого миллиарда». Любой, даже начинающий экономист хорошо знает, что у компании, фирмы, корпорации, иного хозяйствующего субъекта есть активы и пассивы. Активы – различное имущество и требования (например, требования по предоставленным кредитам, поставленным товарам и т.п.). Пассивы – прежде всего, различные обязательства (например, обязательства по обслуживанию и погашению кредитов, оплате полученных товаров и т.п.). Даже люди, которые далеки от экономики и бухгалтерского учета, прекрасно знают, что если обязательства (проще говоря, долги) начинают перевешивать активы, то возникает банкротство компании.

Удивительно, но применительно к странам такой простой и понятный подход оценки их экономического положения применяется редко. Особенно к так называемым «экономически развитым» странам. А они, между тем, либо уже банкроты, либо уверенно движутся к банкротству. Но мало кто это замечает. Суть проблемы предельно проста: прирост долгов «экономически развитых» стран уже на протяжении многих лет превышает прирост их ВВП. Иначе говоря, прирост долгов хозяйствующего субъекта под названием «экономически развитая страна» намного превышает прирост его активов. Словосочетание «экономический рост» применительно к данным странам выглядит более чем странно. Это «экономический рост» со знаком «минус».

Теперь конкретные данные. Я их заимствую у известного финского экономиста, предпринимателя и политика Йона Хеллевига (Jon Hellevig). Он один из немногих зарубежных экономистов, который разоблачает фальсификации западной экономической науки и статистики и показывает, что США, страны ЕС и другие государства «золотого миллиарда» - полные банкроты. Наиболее обобщенную картину западной экономики по 2013 год включительно Хеллевиг дает в своей работе «Awara Group Study on Real GDP Growth Net-of-Debt». В ней содержатся расчеты показателей реального ВВП, скорректированных с учетом изменения долга». Корректировка очень проста: из официального показателя годового реального (т.е. скорректированного с учетом инфляционного изменения цен) прироста ВВП вычитается прирост долга страны за тот же год. Вот это и будет «самый реальный» прирост ВВП. Правда, скорее это будет «самое реальное», или настоящее падение ВВП. Вот картина за период 2009-2013 гг. В странах еврозоны снижение ВВП за указанный период, согласно официальной статистике составило 0,2%. За это же время реальное снижение ВВП с учетом прироста долга в еврозоне, по оценкам финского экономиста, составило 27,2%. Для таких стран, как Франция, Италия, Великобритания и США реальное снижение ВВП с учетом долга варьировало в диапазоне от 30 до 40%. Сравнительно «благополучно» на их фоне выглядела Германия. У нее официальное снижение ВВП за период 2009-2013 гг. составило 0,7%, а с учетом долга ВВП сократился на 16,6%. Среди рассмотренных стран рекордсменом по падению ВВП с учетом долга была Испания – на 56,3%. Иначе говоря, за пятилетний период ВВП Испании сократился более чем вдвое, если учитывать прирост национального долга страны.

Но вот что самое удивительное. На фоне описанного Хеллевигом катастрофического экономического обвала западных стран совсем по-иному выглядит положение российской экономики.

Прирост ВВП Российской Федерации за период 2009-2013 гг., по данным Росстата, составил 5,7%, а вот реальное изменение ВВП России с учетом долга было со знаком «плюс». Скорректированный показатель ВВП России увеличился на 28,5%. Это произошло за счет того, что России за указанное пятилетие удалось значительно сократить свой национальный долг.

Еще более контрастно выглядит сравнение России со странами «золотого миллиарда» за период 2005-2013 гг. (9 лет). Скорректированный показатель ВВП США уменьшился на 59%, стран еврозоны – на 30%, а вот скорректированный показатель ВВП России увеличился на 147%.

Во всех странах Запада годовые приросты национального долга многократно превышают годовые приросты ВВП. Хеллевиг приводит такие цифры за период 2004-2013 гг. Прирост национального долга США за указанное десятилетие составил 9,8 трлн. долл., а прирост ВВП – около 2 трлн долл. Таким образом, превышение прироста долга над приростом ВВП США было пятикратным. Рекордным среди исследуемых стран это превышение оказалось у Великобритании – девять раз. Финский экономист отмечает, что, наверное, у Японии, которую некоторые до сих пор рассматривают как эталон модели экономического роста, это превышение было бы еще выше. Но Япония не попала в исследование из-за недостатка статистических данных.

А вот у России в указанный период все было наоборот: прирост ВВП был в 14 раз выше прироста национального долга.

Наиболее полная статистика для расчетов реального (с учетом долга) экономического роста имеется по США. Любопытна картина динамики государственного (национального) долга США и валового внутреннего продукта на основе данных министерства финансов США и министерства торговли США.

По данным министерства торговли США (бюро экономического анализа), ВВП США в 2001 году в ценах 2010 года был равен 12.837 млрд долл., а в 2014 году он (в тех же ценах) составил 16.282 млрд долл. Таким образом, реальный прирост ВВП США за период 2001-2014 гг. равнялся 26,8 процента. В то же время прирост национального долга США с конца 2001 г. до конца 2014 г. составил 3,14 раза. Прирост национального долга за период 2001-2014 гг. превысил реальный прирост ВВП США почти в 8 раз. Эту пропорцию можно выразить иначе: в период 2001-2014 гг. на 1 доллар прироста национального долга реальный прирост ВВП США составлял в среднем лишь 12,5 центов. Несложные расчеты по США, сделанные нами, полностью совпадают с оценками, содержащимися в статье финского экономиста.

В заключительной части своей статьи Хеллевиг отмечает, что в своих расчетах он учитывал лишь ту часть долга, которая относится к государственному долгу (его еще называют национальным). Но для полноты картины следовало бы принять во внимание и другие компоненты долга экономики страны – частного сектора экономики и сектора домашних хозяйств. К сожалению, статистика по этим видам долга является неполной и неточной. Есть лишь данные по отдельным странам. Так, например, долг частного сектора экономики Дании за период 1996-2012 гг. увеличился со 140% ВВП до почти 240%. Прирост долга почти на 100 процентных пунктов! В той же Дании за период 2002-2010 гг. долг сектора домашних хозяйств вырос со 240% ВВП до 310%.

Судя по тем цифрам, которые приводятся в работе Хеллевига, такие страны, как Дания, Великобритания, Швеция, Испания и ряд других стран давно уже фактические банкроты. А такие страны, как США, Франция, Италия уже близки к этому.

Свое банкротство и паразитическое существование за счет продолжающегося выстраивания долговой пирамиды страны «золотого миллиарда» прикрывают фиговыми листочками официальной статистики ВВП.

В своей последней статье, вышедшей в январе 2016 года, Й. Хеллевиг предостерегает Россию от заимствования западной модели так называемого «экономического роста»: «"Либеральные" критики российской экономики хотят, чтобы мы считали, что Запад прекрасно работает благодаря некой предположительно лучшей экономической модели, рекламируемой как инновационные экономики. Реальная же картина по всему Западу, США, Канаде, Австралии, Японии, ЕС уныла при падающем промышленном производстве, сокращении экспорта, огромном бюджетном дефиците, пугающих тенденциях обнищания и огромной хронической безработице, которую правительство пытается скрыть за официальной статистикой, вычеркивая из неё безработных. Единственная реальная инновация на Западе за всё прошедшее десятилетие – инновация вечного долгового кутежа, вот только, увы, вечным-то он не будет».

Экономическая деградация ведущих стран Запада, о которой говорит Й. Хеллевиг . Эта деградация особенно четко высвечивается им при сравнении стран «золотого миллиарда» с такими странами периферии мирового капитализма, которые называются «emerging economies», т.е. страны с наиболее динамичными экономиками.

«Ядром» западного мира является «большая семерка» (Group of Seven, G7), включающая следующие страны: США, Канаду, Японию, Великобританию, Германию, Францию, Италию. По некоторым оценкам, после окончания Второй мировой войны лишь одни США создавали около половины мирового валового продукта. Позднее доля США постепенно понижалась, но в целом довольно долго в прошлом веке на «большую семерку» приходилось не менее половины всего ВВП мира.

Йон Хеллевиг в своих публикациях обращает внимание на то, как меняется соотношение уровней экономического развития «большой семерки» и стран «emerging economies» за последнюю четверть века. Для наглядности во вторую группу он также включает семь стран, «малую семерку»: Китай, Индия, Россия, Бразилия, Индонезия, Мексика и Южная Корея.

«Малая семерка» сегодня уже заметно превосходит «большую семерку» по совокупному валовому внутреннему продукту. «Малая семерка» обошла «большую семерку» после финансового кризиса 2007-2009 гг. Йон Хеллевиг считает это весьма знаменательным событием, которое осталось мало замеченным мировыми СМИ, но которое, по его мнению, будет иметь далеко идущие глобальные экономические и политические последствия.

На сегодняшний день имеется уже более свежая статистика ВВП (данные Международного валютного фонда). По нашим расчетам, в 2014 году доля «большой семерки» в мировом ВВП была равна 31,95%, а доля «малой семерки» - 35,83%. Отношение ВВП «малой семерки» к ВВП «большой семерки» в 2014 году было уже 112,1%. То есть разрыв между «малой семеркой» и «большой семеркой» продолжал увеличиваться в пользу стран «emerging economies».

Йон Хеллевиг пишет: «Проблема заключается в том, что изменить этот сценарий развития событий уже не получится, потому что западные державы утратили свои конкурентные преимущества. В конечном счете, их экономики будут сжиматься до тех пор, пока они не начнут соответствовать их ресурсной базе и численности населения». Для справки: доля «большой семерки» в численности населения планеты составляет примерно 11,5%. Примерно такой может стать, по мнению Хеллевига, доля «большой семерки» в мировом ВВП. Иначе говоря, «большой семерке» придется еще очень долго катиться вниз с нынешней доли 32% до 11,5%.

Надежд на экономическое восстановление Запада мало. Еще меньше, чем было шансов у западного капитализма на преодоление экономической депрессии в 30-е годы прошлого века (тогда ее преодолеть удалось совсем неэкономическими методами - только благодаря развязыванию Второй мировой войны).

Оспорить выявленные Хеллевигом тенденции сложно. Можно лишь усомниться в правильном подборе стран «малой семерки». Мексика и Южная Корея политически тяготеют к Западу, находятся под сильным его влиянием. Вряд ли можно себе представить в реальной жизни альянс тех семи государств, которые финский экономист использовал в своих расчетах. Но вполне реален иной альянс из семи государств. Это пять стран, образующих БРИКС. Плюс Индонезия и Иран. Исходя из данных МВФ за 2014 год доли стран, входящих в такую «альтернативную семерку», будут следующими (% от мирового ВВП): Китай – 16,63; Индия – 6,81; Российская Федерация – 3,29; Бразилия – 3,01; ЮАР – 0,65; Индонезия – 2,47; Иран – 1,35. Итого на «альтернативную семерку» в 2014 году пришлось 34,11% мирового ВВП. А на «большую семерку» западных стран – 31,95%. И в этом случае мы видим, что «большая семерка» отстает от семерки «emerging economies».

В 2014 году было зафиксировано знаменательное событие: Китай по показателю ВВП, рассчитанному по паритету покупательной способности юаня, вышел на первое место в мире, обогнав Соединенные Штаты. США занимали это место на протяжении более века. А именно с конца XIX века, когда США последовательно обошли Великобританию и Германию, став экономической державой №1. Тогда их доля в мировом ВВП достигла 10%.

Третье место в мире по ВВП на протяжении уже нескольких лет занимает Индия, уверенно обойдя сначала Германию, а затем и Японию. В 2014 году в первой семерке стан по величине ВВП было лишь три страны из «большой семерки» (США, Япония и Германия) и четыре из пяти стран, составляющих БРИКС (все кроме ЮАР). По своему «весу» (совокупный ВВП) группа БРИКС почти сравнялась с «большой семеркой» (30,94% против 31,95%).

Реально же страны БРИКС не только сравнялись, но значительно превзошли по уровню экономического развития «большую семерку».

Дело в том, что сравнивать две группы стран следует с помощью показателей ВВП, очищенных от так называемой «пены». Под «пеной» понимаются включаемые в общую сумму валового продукта сомнительные (фактически фиктивные) услуги – финансовые, торгово-посреднические, связанные с риэлтерским бизнесом и т.п. Справедливо было бы сравнивать лишь «твердые остатки» ВВП, представляющие продукцию отраслей реального сектора экономики. Финансовые и разного рода иные посреднические операции общественного продукта не создают, а всего лишь перераспределяют его. Именно на такой методологии строилась в ХХ веке статистика макроэкономических показателей. В настоящее время в угоду финансовой олигархии и разного рода спекулянтам статистика общественного (валового) продукта «усовершенствована» и превратилась в «кривое зеркало» экономики.

Сегодня, к сожалению, «пена» присутствует в ВВП почти всех стран мира, но в структуре ВВП стран Запада ее удельный вес намного больше. Скажем, в ВВП США на продукцию реального сектора экономики (промышленность, сельское хозяйство, строительство, транспорт и некоторые другие отрасли) приходится всего около ¼ . Примечательно, что в экономике США сектор финансовых услуг и посреднических операций с недвижимостью в 1,35 раза превышал реальный сектор. На языке либеральных экономистов и социологов Запада такая экономика называется «постиндустриальным обществом». А на менее корректном языке – это экономика процветающего паразитизма и казино. Даже у Германии, экономика которой считается наиболее «индустриальной» в группе «большой семерки» реальный сектор превышал финансовый лишь на 23%. В структуре ВВП стран БРИКС отрасли реального сектора экономики занимают существенно более высокий удельный вес - как минимум половину, а то и больше. Реальный сектор в Индии более чем в 5 раз превышал сектор финансовых услуг и операций с недвижимостью, в Российской Федерации – в 3,3 раза.

Иллюзия «благополучия» и «высокого уровня» экономического развития в странах «золотого миллиарда» поддерживается не только за счет лукавой статистики. Главное средство - масштабные и постоянно нарастающие заимствования у стран остального мира.

Осуществлять такие заимствования странам Запада удается за счет того, что они обладают «печатными станками», создающими астрономические объемы денег. Сходящие с таких «печатных станков» деньги используются не только и даже не столько для обслуживания операций внутри соответствующих стран «золотого миллиарда», сколько для покупки товаров, услуг и активов по всему миру. В конечном счете, эти деньги накапливаются в международных резервах стран периферии мирового капитализма. Это бессрочные и почти беспроцентные долговые расписки Запада, которые он погашать не собирается. На этих так называемых «резервных валютах» основана система паразитического существования «золотого миллиарда», которая ведет к полному разложению экономики Запада. Совокупные международные резервы стран БРИКС осенью прошлого года превысили 15 млрд долл. В то же время международные резервы «большой семерки» составили лишь 2 трлн долл. При этом львиная доля указанной суммы пришлась лишь на одну страну – Японию; на остальные шесть стран «большой семерки» пришлось лишь 0,8 трлн долл. Также не следует забывать, что если международные резервы стран БРИКС сформированы преимущественно за счет резервных валют (доллар США, евро, иена), то в составе международных резервов «большой семерки» (за исключением Японии) преобладает золото, а не резервные валюты.

В своей январской статье Й. Хеллевиг пишет с тревогой, что «… западные экономики потерпели полное фиаско и способны сохранять некую благопристойность только благодаря огромным займам…». Страны «большой семерки», как заключает финский экономист, «могли это делать в течение прошедших десяти лет, пользуясь сильной монополией западных валют, которая давала возможность удерживать фактически нулевые процентные ставки и стабильность валют, несмотря на разрушительный и пагубный характер кредитов на всех уровнях экономической активности: государственной, корпоративной и на уровне домовладений».

В заключение можно привести еще некоторую статистику, раскрывающую секреты «экономического процветания» стран «золотого миллиарда».

Центральное разведывательное управление США на регулярной основе ведет учет внешнего долга почти всех стран мира (учитывается около 200 стран).

Согласно последним данным ЦРУ, на 2012 год мировой внешний долг был равен 70,60 трлн долл. (примерно сопоставимо с величиной мирового ВВП).

Вот страны, занимающие первые строчки таблицы ЦРУ: США – 18,85 трлн долл.; Европейский союз – 17,95; Япония – 3,02; Швейцария – 1,54; Австралия – 1,48; Канада – 1,33. Совокупный внешний долг указанных стран «золотого миллиарда» составил 44,17. То есть 62,6% мирового долга. А вот как выглядят показатели по странам БРИКС (трлн долл.): Китай – 0,78; РФ – 0,52; Бразилия – 0,48; Индия – 0,41; ЮАР – 0,14. Итого по странам БРИКС получается 2,22 трлн долл., или 3,1% мирового долга.

Складывается следующая картина: чем выше у страны уровень внешнего долга, тем меньше ее валютные резервы. И наоборот: чем больше валютные резервы, тем меньше уровень внешнего долга. Все это наглядно отражает паразитический характер стран, которые мы привыкли относить к категории «экономически развитых государств».

Специально для Столетия http://www.stoletie.ru/ekskliuziv/blef_ ... ja_744.htm

Экономика стран «золотого миллиарда» в свете новых данных

Словосочетание «экономический рост» - одно из самых употребительных в лексиконе экономистов либерального толка. При этом оно ловко используется политиками и государственными деятелями Запада для того, чтобы белое выдавать за черное и наоборот. Термин «экономический рост», равно как и статистика, используемая для его измерения, давно уже стали средствами манипуляции общественным сознанием. А также средством, прикрывающим разрушительную, а то и самоубийственную политику государств «золотого миллиарда» в сфере экономики.

Последнее время на Западе стали звучать отдельные голоса, подвергающие критике политику «экономического роста». Критика в основном сводится к следующему:

за формальными статистическими показателями, демонстрирующими «достижения» экономического роста, скрывается растущая социально-имущественная дифференциация общества. Угрозы, порождаемые подобным экономическим ростом, очевидны;

экономический рост осуществляется за счет вовлечения в оборот все больших объемов природных ресурсов и загрязнения окружающей среды. Это грозит экологическим коллапсом планеты;

экономический рост увеличивает масштабы безработицы, а те, кто продолжает трудиться, превращаются в роботов. Экономический рост превращается в Молоха, пожирающего человека как творческую личность.

Критики концепций и политики экономического роста чаще всего в качестве альтернативы предлагают модель так называемого «устойчивого развития». Правда, подобного рода модели остаются лишь благими пожеланиями. Мало кто дерзает затрагивать глубинные причины доминирования в современном мире идеологии экономического роста. А причины коренятся в ростовщическом характере современной экономики. Ростовщичество базируется на взимании процента. Современное ростовщичество кроме того зиждется на кредитных деньгах. Их выпуск создает долг, который кроме основной суммы еще включает проценты. Образуется дефицит денежной массы, который как раз равен величине начисляемых процентов.

Ростовщический капитализм порождает денежный голод, который порождает агрессию хозяйствующих субъектов, стремящихся получить деньги любой ценой.

Во-первых, за счет экономической экспансии, которая получила название «экономический рост». Во-вторых, за счет рефинансирования долга, т.е. получения новых кредитов. Отсюда появление бесконечно растущих долговых пирамид. Термины «экономический рост» и «ростовщичество» - однокоренные. В этом разгадка доминирования идеологии «экономического роста», насаждаемой современными ростовщиками и ставшей универсальной религией современного мира.

Теперь обратимся к более частному вопросу: Можно ли доверять показателям валового внутреннего продукта (ВВП) и другим аналогичным показателям, измеряющим экономический рост? - Однозначно нельзя. Во-первых, широко распространенной стала практика статистических приписок и фальсификаций. Особенно в этом преуспели статистические службы США. Это специальный вопрос, требующий отдельного распространения. Во-вторых, меняется методология расчета ВВП, в качестве «продукта» в него включаются всякие сомнительные «услуги». В результате в структуре ВВП США, на сегодняшний день на реальный сектор экономики (промышленность, сельское хозяйство, строительство) приходится немного более 1/5; остальное – услуги. Есть там, конечно, жизненно необходимые услуги. Например, транспорт и связь. Но не менее половины всего ВВП США, по нашим оценкам, - «воздух».

За счет «воздуха» и разного рода приписок статистическим службам США и других стран «золотого миллиарда» удается «рисовать» «положительную динамику» развития своих экономик.

Но даже с учетом этих хитростей и статистических «новаций» приросты ВВП стран Запада составляли в нынешнем веке не более 2-3 процентов в год. Что выглядело крайне бледно на фоне высоких показателей прироста ВВП Китая.

Но все сказанное выше – «цветочки» на фоне главной фальсификации, связанной с оценкой экономического роста стран «золотого миллиарда». Любой, даже начинающий экономист хорошо знает, что у компании, фирмы, корпорации, иного хозяйствующего субъекта есть активы и пассивы. Активы – различное имущество и требования (например, требования по предоставленным кредитам, поставленным товарам и т.п.). Пассивы – прежде всего, различные обязательства (например, обязательства по обслуживанию и погашению кредитов, оплате полученных товаров и т.п.). Даже люди, которые далеки от экономики и бухгалтерского учета, прекрасно знают, что если обязательства (проще говоря, долги) начинают перевешивать активы, то возникает банкротство компании.

Удивительно, но применительно к странам такой простой и понятный подход оценки их экономического положения применяется редко. Особенно к так называемым «экономически развитым» странам. А они, между тем, либо уже банкроты, либо уверенно движутся к банкротству. Но мало кто это замечает. Суть проблемы предельно проста: прирост долгов «экономически развитых» стран уже на протяжении многих лет превышает прирост их ВВП. Иначе говоря, прирост долгов хозяйствующего субъекта под названием «экономически развитая страна» намного превышает прирост его активов. Словосочетание «экономический рост» применительно к данным странам выглядит более чем странно. Это «экономический рост» со знаком «минус».

Теперь конкретные данные. Я их заимствую у известного финского экономиста, предпринимателя и политика Йона Хеллевига (Jon Hellevig). Он один из немногих зарубежных экономистов, который разоблачает фальсификации западной экономической науки и статистики и показывает, что США, страны ЕС и другие государства «золотого миллиарда» - полные банкроты. Наиболее обобщенную картину западной экономики по 2013 год включительно Хеллевиг дает в своей работе «Awara Group Study on Real GDP Growth Net-of-Debt». В ней содержатся расчеты показателей реального ВВП, скорректированных с учетом изменения долга». Корректировка очень проста: из официального показателя годового реального (т.е. скорректированного с учетом инфляционного изменения цен) прироста ВВП вычитается прирост долга страны за тот же год. Вот это и будет «самый реальный» прирост ВВП. Правда, скорее это будет «самое реальное», или настоящее падение ВВП. Вот картина за период 2009-2013 гг. В странах еврозоны снижение ВВП за указанный период, согласно официальной статистике составило 0,2%. За это же время реальное снижение ВВП с учетом прироста долга в еврозоне, по оценкам финского экономиста, составило 27,2%. Для таких стран, как Франция, Италия, Великобритания и США реальное снижение ВВП с учетом долга варьировало в диапазоне от 30 до 40%. Сравнительно «благополучно» на их фоне выглядела Германия. У нее официальное снижение ВВП за период 2009-2013 гг. составило 0,7%, а с учетом долга ВВП сократился на 16,6%. Среди рассмотренных стран рекордсменом по падению ВВП с учетом долга была Испания – на 56,3%. Иначе говоря, за пятилетний период ВВП Испании сократился более чем вдвое, если учитывать прирост национального долга страны.

Но вот что самое удивительное. На фоне описанного Хеллевигом катастрофического экономического обвала западных стран совсем по-иному выглядит положение российской экономики.

Прирост ВВП Российской Федерации за период 2009-2013 гг., по данным Росстата, составил 5,7%, а вот реальное изменение ВВП России с учетом долга было со знаком «плюс». Скорректированный показатель ВВП России увеличился на 28,5%. Это произошло за счет того, что России за указанное пятилетие удалось значительно сократить свой национальный долг.

Еще более контрастно выглядит сравнение России со странами «золотого миллиарда» за период 2005-2013 гг. (9 лет). Скорректированный показатель ВВП США уменьшился на 59%, стран еврозоны – на 30%, а вот скорректированный показатель ВВП России увеличился на 147%.

Во всех странах Запада годовые приросты национального долга многократно превышают годовые приросты ВВП. Хеллевиг приводит такие цифры за период 2004-2013 гг. Прирост национального долга США за указанное десятилетие составил 9,8 трлн. долл., а прирост ВВП – около 2 трлн долл. Таким образом, превышение прироста долга над приростом ВВП США было пятикратным. Рекордным среди исследуемых стран это превышение оказалось у Великобритании – девять раз. Финский экономист отмечает, что, наверное, у Японии, которую некоторые до сих пор рассматривают как эталон модели экономического роста, это превышение было бы еще выше. Но Япония не попала в исследование из-за недостатка статистических данных.

А вот у России в указанный период все было наоборот: прирост ВВП был в 14 раз выше прироста национального долга.

Наиболее полная статистика для расчетов реального (с учетом долга) экономического роста имеется по США. Любопытна картина динамики государственного (национального) долга США и валового внутреннего продукта на основе данных министерства финансов США и министерства торговли США.

По данным министерства торговли США (бюро экономического анализа), ВВП США в 2001 году в ценах 2010 года был равен 12.837 млрд долл., а в 2014 году он (в тех же ценах) составил 16.282 млрд долл. Таким образом, реальный прирост ВВП США за период 2001-2014 гг. равнялся 26,8 процента. В то же время прирост национального долга США с конца 2001 г. до конца 2014 г. составил 3,14 раза. Прирост национального долга за период 2001-2014 гг. превысил реальный прирост ВВП США почти в 8 раз. Эту пропорцию можно выразить иначе: в период 2001-2014 гг. на 1 доллар прироста национального долга реальный прирост ВВП США составлял в среднем лишь 12,5 центов. Несложные расчеты по США, сделанные нами, полностью совпадают с оценками, содержащимися в статье финского экономиста.

В заключительной части своей статьи Хеллевиг отмечает, что в своих расчетах он учитывал лишь ту часть долга, которая относится к государственному долгу (его еще называют национальным). Но для полноты картины следовало бы принять во внимание и другие компоненты долга экономики страны – частного сектора экономики и сектора домашних хозяйств. К сожалению, статистика по этим видам долга является неполной и неточной. Есть лишь данные по отдельным странам. Так, например, долг частного сектора экономики Дании за период 1996-2012 гг. увеличился со 140% ВВП до почти 240%. Прирост долга почти на 100 процентных пунктов! В той же Дании за период 2002-2010 гг. долг сектора домашних хозяйств вырос со 240% ВВП до 310%.

Судя по тем цифрам, которые приводятся в работе Хеллевига, такие страны, как Дания, Великобритания, Швеция, Испания и ряд других стран давно уже фактические банкроты. А такие страны, как США, Франция, Италия уже близки к этому.

Свое банкротство и паразитическое существование за счет продолжающегося выстраивания долговой пирамиды страны «золотого миллиарда» прикрывают фиговыми листочками официальной статистики ВВП.

В своей последней статье, вышедшей в январе 2016 года, Й. Хеллевиг предостерегает Россию от заимствования западной модели так называемого «экономического роста»: «"Либеральные" критики российской экономики хотят, чтобы мы считали, что Запад прекрасно работает благодаря некой предположительно лучшей экономической модели, рекламируемой как инновационные экономики. Реальная же картина по всему Западу, США, Канаде, Австралии, Японии, ЕС уныла при падающем промышленном производстве, сокращении экспорта, огромном бюджетном дефиците, пугающих тенденциях обнищания и огромной хронической безработице, которую правительство пытается скрыть за официальной статистикой, вычеркивая из неё безработных. Единственная реальная инновация на Западе за всё прошедшее десятилетие – инновация вечного долгового кутежа, вот только, увы, вечным-то он не будет».

Экономическая деградация ведущих стран Запада, о которой говорит Й. Хеллевиг . Эта деградация особенно четко высвечивается им при сравнении стран «золотого миллиарда» с такими странами периферии мирового капитализма, которые называются «emerging economies», т.е. страны с наиболее динамичными экономиками.

«Ядром» западного мира является «большая семерка» (Group of Seven, G7), включающая следующие страны: США, Канаду, Японию, Великобританию, Германию, Францию, Италию. По некоторым оценкам, после окончания Второй мировой войны лишь одни США создавали около половины мирового валового продукта. Позднее доля США постепенно понижалась, но в целом довольно долго в прошлом веке на «большую семерку» приходилось не менее половины всего ВВП мира.

Йон Хеллевиг в своих публикациях обращает внимание на то, как меняется соотношение уровней экономического развития «большой семерки» и стран «emerging economies» за последнюю четверть века. Для наглядности во вторую группу он также включает семь стран, «малую семерку»: Китай, Индия, Россия, Бразилия, Индонезия, Мексика и Южная Корея.

«Малая семерка» сегодня уже заметно превосходит «большую семерку» по совокупному валовому внутреннему продукту. «Малая семерка» обошла «большую семерку» после финансового кризиса 2007-2009 гг. Йон Хеллевиг считает это весьма знаменательным событием, которое осталось мало замеченным мировыми СМИ, но которое, по его мнению, будет иметь далеко идущие глобальные экономические и политические последствия.

На сегодняшний день имеется уже более свежая статистика ВВП (данные Международного валютного фонда). По нашим расчетам, в 2014 году доля «большой семерки» в мировом ВВП была равна 31,95%, а доля «малой семерки» - 35,83%. Отношение ВВП «малой семерки» к ВВП «большой семерки» в 2014 году было уже 112,1%. То есть разрыв между «малой семеркой» и «большой семеркой» продолжал увеличиваться в пользу стран «emerging economies».

Йон Хеллевиг пишет: «Проблема заключается в том, что изменить этот сценарий развития событий уже не получится, потому что западные державы утратили свои конкурентные преимущества. В конечном счете, их экономики будут сжиматься до тех пор, пока они не начнут соответствовать их ресурсной базе и численности населения». Для справки: доля «большой семерки» в численности населения планеты составляет примерно 11,5%. Примерно такой может стать, по мнению Хеллевига, доля «большой семерки» в мировом ВВП. Иначе говоря, «большой семерке» придется еще очень долго катиться вниз с нынешней доли 32% до 11,5%.

Надежд на экономическое восстановление Запада мало. Еще меньше, чем было шансов у западного капитализма на преодоление экономической депрессии в 30-е годы прошлого века (тогда ее преодолеть удалось совсем неэкономическими методами - только благодаря развязыванию Второй мировой войны).

Оспорить выявленные Хеллевигом тенденции сложно. Можно лишь усомниться в правильном подборе стран «малой семерки». Мексика и Южная Корея политически тяготеют к Западу, находятся под сильным его влиянием. Вряд ли можно себе представить в реальной жизни альянс тех семи государств, которые финский экономист использовал в своих расчетах. Но вполне реален иной альянс из семи государств. Это пять стран, образующих БРИКС. Плюс Индонезия и Иран. Исходя из данных МВФ за 2014 год доли стран, входящих в такую «альтернативную семерку», будут следующими (% от мирового ВВП): Китай – 16,63; Индия – 6,81; Российская Федерация – 3,29; Бразилия – 3,01; ЮАР – 0,65; Индонезия – 2,47; Иран – 1,35. Итого на «альтернативную семерку» в 2014 году пришлось 34,11% мирового ВВП. А на «большую семерку» западных стран – 31,95%. И в этом случае мы видим, что «большая семерка» отстает от семерки «emerging economies».

В 2014 году было зафиксировано знаменательное событие: Китай по показателю ВВП, рассчитанному по паритету покупательной способности юаня, вышел на первое место в мире, обогнав Соединенные Штаты. США занимали это место на протяжении более века. А именно с конца XIX века, когда США последовательно обошли Великобританию и Германию, став экономической державой №1. Тогда их доля в мировом ВВП достигла 10%.

Третье место в мире по ВВП на протяжении уже нескольких лет занимает Индия, уверенно обойдя сначала Германию, а затем и Японию. В 2014 году в первой семерке стан по величине ВВП было лишь три страны из «большой семерки» (США, Япония и Германия) и четыре из пяти стран, составляющих БРИКС (все кроме ЮАР). По своему «весу» (совокупный ВВП) группа БРИКС почти сравнялась с «большой семеркой» (30,94% против 31,95%).

Реально же страны БРИКС не только сравнялись, но значительно превзошли по уровню экономического развития «большую семерку».

Дело в том, что сравнивать две группы стран следует с помощью показателей ВВП, очищенных от так называемой «пены». Под «пеной» понимаются включаемые в общую сумму валового продукта сомнительные (фактически фиктивные) услуги – финансовые, торгово-посреднические, связанные с риэлтерским бизнесом и т.п. Справедливо было бы сравнивать лишь «твердые остатки» ВВП, представляющие продукцию отраслей реального сектора экономики. Финансовые и разного рода иные посреднические операции общественного продукта не создают, а всего лишь перераспределяют его. Именно на такой методологии строилась в ХХ веке статистика макроэкономических показателей. В настоящее время в угоду финансовой олигархии и разного рода спекулянтам статистика общественного (валового) продукта «усовершенствована» и превратилась в «кривое зеркало» экономики.

Сегодня, к сожалению, «пена» присутствует в ВВП почти всех стран мира, но в структуре ВВП стран Запада ее удельный вес намного больше. Скажем, в ВВП США на продукцию реального сектора экономики (промышленность, сельское хозяйство, строительство, транспорт и некоторые другие отрасли) приходится всего около ¼ . Примечательно, что в экономике США сектор финансовых услуг и посреднических операций с недвижимостью в 1,35 раза превышал реальный сектор. На языке либеральных экономистов и социологов Запада такая экономика называется «постиндустриальным обществом». А на менее корректном языке – это экономика процветающего паразитизма и казино. Даже у Германии, экономика которой считается наиболее «индустриальной» в группе «большой семерки» реальный сектор превышал финансовый лишь на 23%. В структуре ВВП стран БРИКС отрасли реального сектора экономики занимают существенно более высокий удельный вес - как минимум половину, а то и больше. Реальный сектор в Индии более чем в 5 раз превышал сектор финансовых услуг и операций с недвижимостью, в Российской Федерации – в 3,3 раза.

Иллюзия «благополучия» и «высокого уровня» экономического развития в странах «золотого миллиарда» поддерживается не только за счет лукавой статистики. Главное средство - масштабные и постоянно нарастающие заимствования у стран остального мира.

Осуществлять такие заимствования странам Запада удается за счет того, что они обладают «печатными станками», создающими астрономические объемы денег. Сходящие с таких «печатных станков» деньги используются не только и даже не столько для обслуживания операций внутри соответствующих стран «золотого миллиарда», сколько для покупки товаров, услуг и активов по всему миру. В конечном счете, эти деньги накапливаются в международных резервах стран периферии мирового капитализма. Это бессрочные и почти беспроцентные долговые расписки Запада, которые он погашать не собирается. На этих так называемых «резервных валютах» основана система паразитического существования «золотого миллиарда», которая ведет к полному разложению экономики Запада. Совокупные международные резервы стран БРИКС осенью прошлого года превысили 15 млрд долл. В то же время международные резервы «большой семерки» составили лишь 2 трлн долл. При этом львиная доля указанной суммы пришлась лишь на одну страну – Японию; на остальные шесть стран «большой семерки» пришлось лишь 0,8 трлн долл. Также не следует забывать, что если международные резервы стран БРИКС сформированы преимущественно за счет резервных валют (доллар США, евро, иена), то в составе международных резервов «большой семерки» (за исключением Японии) преобладает золото, а не резервные валюты.

В своей январской статье Й. Хеллевиг пишет с тревогой, что «… западные экономики потерпели полное фиаско и способны сохранять некую благопристойность только благодаря огромным займам…». Страны «большой семерки», как заключает финский экономист, «могли это делать в течение прошедших десяти лет, пользуясь сильной монополией западных валют, которая давала возможность удерживать фактически нулевые процентные ставки и стабильность валют, несмотря на разрушительный и пагубный характер кредитов на всех уровнях экономической активности: государственной, корпоративной и на уровне домовладений».

В заключение можно привести еще некоторую статистику, раскрывающую секреты «экономического процветания» стран «золотого миллиарда».

Центральное разведывательное управление США на регулярной основе ведет учет внешнего долга почти всех стран мира (учитывается около 200 стран).

Согласно последним данным ЦРУ, на 2012 год мировой внешний долг был равен 70,60 трлн долл. (примерно сопоставимо с величиной мирового ВВП).

Вот страны, занимающие первые строчки таблицы ЦРУ: США – 18,85 трлн долл.; Европейский союз – 17,95; Япония – 3,02; Швейцария – 1,54; Австралия – 1,48; Канада – 1,33. Совокупный внешний долг указанных стран «золотого миллиарда» составил 44,17. То есть 62,6% мирового долга. А вот как выглядят показатели по странам БРИКС (трлн долл.): Китай – 0,78; РФ – 0,52; Бразилия – 0,48; Индия – 0,41; ЮАР – 0,14. Итого по странам БРИКС получается 2,22 трлн долл., или 3,1% мирового долга.

Складывается следующая картина: чем выше у страны уровень внешнего долга, тем меньше ее валютные резервы. И наоборот: чем больше валютные резервы, тем меньше уровень внешнего долга. Все это наглядно отражает паразитический характер стран, которые мы привыкли относить к категории «экономически развитых государств».

Специально для Столетия http://www.stoletie.ru/ekskliuziv/blef_ ... ja_744.htm

Кто сейчас на конференции

Сейчас этот форум просматривают: нет зарегистрированных пользователей и гости: 29